Som vi tidigare har nämnt så handlar vår “smartsnålhet” inte om att spara pengar till varje pris utan om att genom små enkla medel leva ett gott liv utan att det kostar mer än nödvändigt. Allt som oftast hamnar vi människor i s.k. livsstilsinflation, dvs att utgifterna tenderar att växa i samma takt som lönen ökar och detta är något som vi verkligen vill undvika.

Att vara Smartsnål handlar både om att hitta likvärdiga, men mer prisvärda, alternativ och att sortera bort de utgifter som inte ger mervärde. Därmed kan vi undvika livsstilsinflationen som annars håller oss kvar i ekorrhjulet och istället investera för att skapa möjligheter och flexibilitet i vår privatekonomi.

- Vad är livsstilsinflation?

- Livsstilsinflation direkt efter universitetet

- Karriärfällan – Högre lön äts upp av högre utgifter

- Hur mycket ska man spara?

- Hur får man stopp på ekorrhjulet och livsstilsinflation?

- Detta ger mervärde för mig

- 3 scenarion för livsstilsinflation

- Bonusscenario: Högre utgifter under småbarnsåren

- Börja spara idag

- Sammanfattningsvis

Inlägget innehåller annonslänkar

Vad är livsstilsinflation?

Livsstilsinflation är scenariot när utgifterna ökar i samma takt som inkomsterna. Detta är ett väldigt vanligt fenomen för de flesta svenskar skulle jag säga. Man får en extra slant i den årliga löneökningen och istället för att se det som en möjlighet att spara mer går pengarna till ännu mer konsumtion.

Livsstilsinflation direkt efter universitetet

När jag började jobba efter min examen fick jag en lön som var mycket högre än vad jag någonsin kunnat drömma om. Helt plötsligt fick jag dubbelt så mycket i handen varje månad än vad CSN betalat ut. Världen öppnade sig och jag kan ärligt säga att jag blev lite stressad över att jag inte direkt kom på vad jag skulle göra med så mycket pengar.

Det smartaste här hade såklart varit att leva som tidigare och investera överflödet. Tyvärr valde jag istället att jämföra mig med och leva som mina kollegor och kompisar som arbetat ett tag. I deras värld var det självklart att lägga mycket pengar på hår och smink, spa-resor och shoppingturer, kläder, kafé, täta restaurangbesök, elektronik osv.

Inget av detta hade jag saknat när jag varit student, men jag kände att det “förväntades” av mig nu när jag blivit vuxen på riktigt och klivit in i arbetslivet.

Den nya livsstilen hade såklart en förödande effekt på min ekonomi. Som student var det månatliga sparandet minst 500 kr men med dubbelt så mycket ut kunde jag plötsligt inte spara något alls.

Istället var omkostnaderna så höga att jag oroade mig för hur det skulle gå ihop och att stanna hemma när jag var sjuk och ta en karensdag var inte ett alternativ. Stressen gjorde att jag mådde allt sämre och jag mådde inte bättre av de fina kläderna eller prylarna jag köpt på mig.

Karriärfällan – Högre lön äts upp av högre utgifter

Att spendera mer i takt med att lönen ökar är inget unikt för mig. Vissa menar att det går en “livsstilsinflation” som är proportionellt med löneökningen. I praktiken kan detta ses genom att till exempel notera vilka bilar folk med olika yrken kör.

Visst grundar detta sig på våra förutfattade meningar och det finns massor av undantag, men nog hade även du blivit förvånad om du sett VD:n för ett framgångsrikt företag köra omkring i en äldre bil av billigare märke? Detta trots att denna bil kommer ta henne/honom från punkt A till B precis som en dyrare Audi/BMW hade gjort. Så varför blir vi så förvånade? Varför förväntas en VD spendera mer pengar på sin bil än vad vi andra gör? Blir man automatiskt mer intresserad av bilar när man får en högre lön?

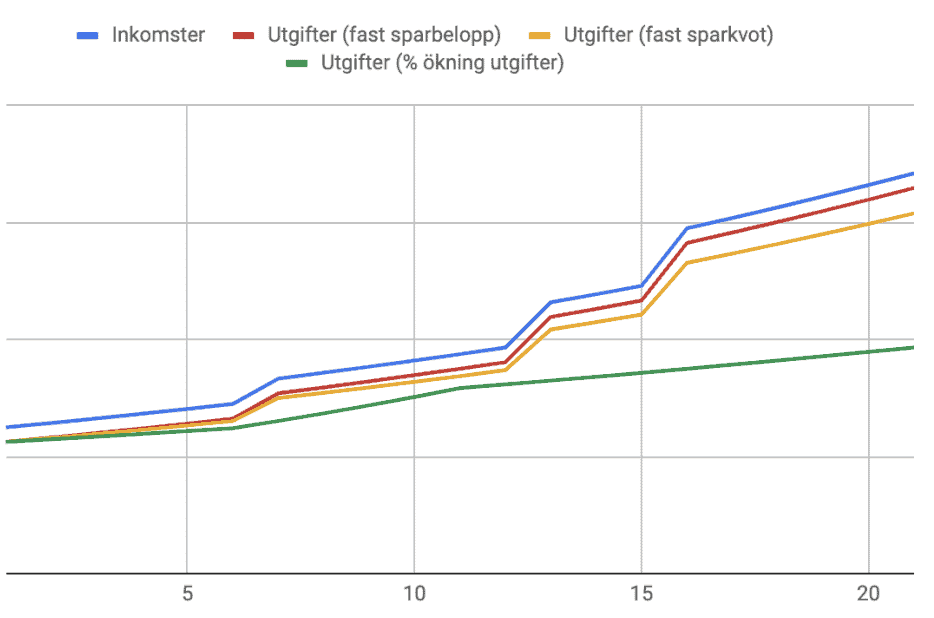

I grafen ovan kan vi se ett exempel på hur sparandet (som området mellan de två linjerna) ser ut om vi tillåter livsstilsinflation där sparandet är ett fast belopp varje månad och de årliga löneökningarna konsumeras istället för att sparas. Att spara samma belopp varje månad oavsett hur intäkterna ökar är nog ganska vanligt, men man bör tänka på att om man skulle hamna i ett läge med kraftigt minskade intäkter, så ska sparandet täcka de förhöjda omkostnaderna. Vi förespråkar här att istället titta på sparkvoten som vi skrivit om i flera tidigare inlägg.

Hur mycket ska man spara?

Hur mycket ska man spara och hur ska man spara går vi igenom i ett separat inlägg. Det finns flera aspekter att ta hänsyn till men det viktigaste är bara att börja – och då att se till att man sparar på rätt ställe först (det vill säga att bufferten är påfylld innan man ger sig på mer riskfyllda investeringar).

Hur får man stopp på ekorrhjulet och livsstilsinflation?

För min del slutade köphetsen när jag rannsakade mig själv och försökte förstå vilka av mina utgifter som gav mervärde och vilka som jag skulle kunna ta bort utan att sakna dem. Det var en nyttig övning och jag blev förvånad att listan på utgifter som gav mervärde blev så väldigt kort i förhållande till dem som jag inte skulle sakna om de försvann.

Till exempel har jag egentligen aldrig varit intresserad av mitt utseendet mer än att jag vill vara hel och ren- så varför la jag tusentals kronor mer än nödvändigt på detta?

Träna gör jag helst utomhus i mina slitna favoritkläder, så varför köpte jag gymkortet för 4000 kr och alla dyra träningskläder? Varför köpte jag en alldeles för stor och avancerad TV när jag ändå aldrig haft ro att sitta och titta på film utan att pyssla med något annat samtidigt?

Restaurangbesöken kostade flera tusen kronor i månaden trots att jag egentligen inte aldrig varit så intresserad av mat utan bara följde med för sällskapets skull. Hade jag istället tagit initiativ till att vi skulle turas om att bjuda på prestigelösa middagar på hemmaplan så hade vi kunnat umgås längre och på ett billigare och mer otvunget sätt.

Detta ger mervärde för mig

Min lista på utgifter som gav mervärde var som sagt kort och det beror mycket på att de saker som ger mig energi ofta är gratis eller billigt. Jag uppskattar att träffa mina vänner, men att sitta på ett kafé och proppa i mig dyra kalorier ger mig inget.

Då tar jag mycket hellre en promenad med dem och njuter av frisk luft, motion och att bli uppdaterad om det senaste. Är det dåligt väder kan jag fixa god fika hemma för en bråkdel av priset ute och här kan vi sitta så länge vi vill.

De stora utgifterna på min lista över vad som gav mervärde var resor och cykling. Dock får jag erkänna att alla resor jag gjort inte varit värt sina pengar utan mest gjorts för att jag upplevt att man “borde” åka dit. Jag gillar till exempel inte städer men har ändå lagt massa pengar på att besöka Venedig, Paris, New York, Tokyo och så vidare.

Tänk om jag istället för att lägga pengar på dessa resor investerat dem eller iaf fokuserat på resmål med naturupplevelser som jag faktiskt uppskattar. Cyklingen har också kostat mig en del pengar, men har samtidigt gett mycket glädje.

För att kapa kostnaderna har jag varit noga med att välja en cykel som inte är mer avancerad än vad jag behöver samt att inte köpa på mig en massa tillbehör som kan ersättas med sådant jag redan har (till exempel skor, glasögon, osv).

3 scenarion för livsstilsinflation

Det finns många olika sätt att räkna men jag har tagit fram tre scenarion för hur livsstilsinflation påverkar sparande och utgifterna över en längre tidsperiod om 20 år.

I grafen ovan visas en ingångslön på drygt 20 000 med årlig löneökning på 3%, förutom tre år där inkomsten ökar med 15% respektive 20%. De tre åren med höga löneökningar representerar nytt jobb eller att personen till exempel avancerar i företaget och får en mer senior tjänst. Inkomsten är den blå linjen.

Scenario 1: Fast sparbelopp

Den röda linjen visar utgifterna för scenario 1, där personen i fråga har ett fast sparbelopp varje månad under alla år. Det är jättebra att man sparar (i detta fallet 10% av ingångslönen – 2000 kr), men denna siffra revideras aldrig upp.

Mot slutet av tidsserien sparar personen fortfarande 2000 kr, men det motsvarar nu 3.7% istället för de 10% som det var tänkt, eftersom löneökningarna aldrig går till sparande utan bara till konsumtion.

Totalt sparande: 6% av den totala lönen under 21 år

Sparkvot år 21: Knappt 4%

Scenario 2: Fast sparkvot – 10%

Den orange linjen visar scenario 2 där personen alltid sparar 10% av sin lön. Detta är jättebra för då kommer en del av de framtida löneökningar gå till sparande. Man kan här också se att den röda och den gula linjen börjar på samma summa år 0, men att avståndet mellan den blå (inkomst) ökar mer mot den gula (utgifter vid fast sparkvot) än mot den röda (fast sparbelopp) linjen.

Totalt sparande: 10% av den totala lönen under 21 år

Sparkvot år 21: 10%

Scenario 3: Procentuell ökning av utgifterna

Scenario 3 är den gröna linjen. Här ökar utgifterna procentuellt varje år och alltid mindre än löneökningarna. I detta fallet ökar utgifterna med 2% och lönen med 3% (förutom tre år då löneökningen är betydligt mer). Tanken med 2% är för att justera utgifterna givet inflationen.

Genom att ta utgångspunkt i utgifterna givet löneökningarna, kommer sparkvoten att öka med små steg över tid. Sparkvoten det sista året i tidsserien är 51%. Genom att inte gå i fällan att man måste öka sin konsumtion i takt med löneökningen har denna person ökat sitt sparkapital och sparkvot markant. Samtidigt tas det höjd för inflationen så köpkraften inte urholkas.

För alla scenario gäller att sparande är skillnaden mellan linjen för det aktuella scenariot och den blå linjen (inkomst).

Totalt sparande: 36% av den totala lönen under 21 år

Sparkvot år 21: 51%

Bonusscenario: Högre utgifter under småbarnsåren

Du kanske tänker att graferna är något verklighetsfrånvända med tanke på de högre utgifterna som kan drabba en vid till exempel småbarnsåren då utgifterna tenderar att vara högre.

Mina uträkningar är bara exempel för att påvisa tanken bakom att inte ryckas med i livsstilsinflation med högre konsumtion som någon slags standard – men låt oss se på detta scenario.

För att testa scenariot med familjebildandet visar den gröna grafen ovan att utgifterna under fem års tid ökar med 5% årligen istället för med 2%. Observera att detta är utöver det generösa barnbidraget som inte tas höjd för här.

Då slutar man på en sparkvot på 44% det sista året. Rimligtvis bör också utgifterna minska när barnen flyttat ut men det visar inte grafen.

Totalt sparande: 29% av den totala lönen under 21 år

Sparkvot år 21: 44%

Börja spara idag

Bästa dagen att plantera ett träd var för 20 år sedan men näst bästa dagen är idag – och detsamma gäller ditt sparande. Nordnet har nätmäklaren med flera gratisfonder så att du inte behöver oroa dig för dyra avgifter.

Vill du ha ett ännu mer automatiserat sparande ska du prova tjänsten Lysa som är en fondrobot som automatiskt investerar givet dina förutsättningar och din profil. Billig är den också!

Sammanfattningsvis

Var uppriktig mot dig själv och lista vilka utgifter som ger Dig mervärde i Ditt liv. Lägg pengar på dessa, men utan att det blir onödigt dyrt. Kapa eller dra ner rejält på de utgifter som inte ger dig något eller som du lätt skulle kunna leva utan. Funderar du på hur vi räknar ut vår sparande har vi skrivit ett inlägg där vi tar upp vår definition av sparkvot.

Fundera på vilken strategi som är bäst för dig och hur du vill månadsspara hantera löneökningar. Jag råkade ut för karriärfällan både direkt när jag började jobba samt vid efterföljande löneökningar.

Har du råkat ut för karriärfällan och isf hur tacklar du den? Berätta gärna i kommentarsfältet nedan.